|

||||

|

|

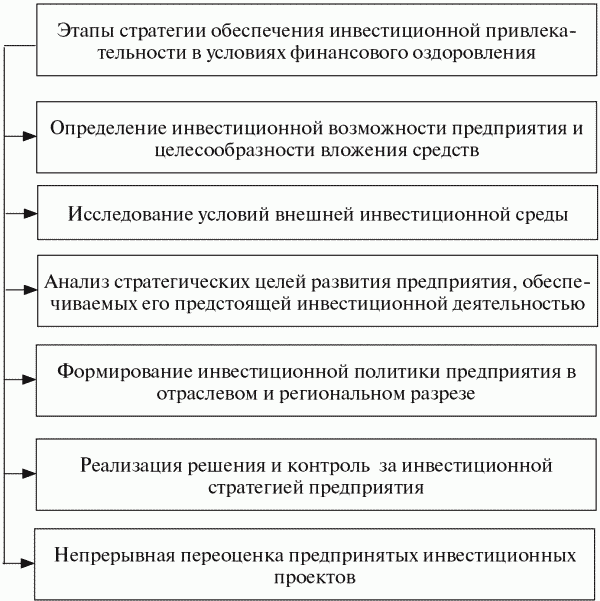

Тема 5. Оценка инвестиционных проектов. Анализ стоимости капитала5.1. Методы оценки инвестиционных проектовИнвестиционная привлекательность – сложное и многогранное понятие, которое заключается в целесообразности вложения средств в данную организацию. Выделяют ряд аспектов инвестиционной привлекательности организации: технический; коммерческий; экологический; институциональный; социальный; финансовый. Все рассмотренные аспекты инвестиционной привлекательности организации взаимосвязаны, поэтому в процессе стратегического управления инвестициями предприятия отдельные аспекты должны быть оптимизированы между собой для эффективной реализации его главной цели – обеспечения финансового равновесия предприятия, находящегося в кризисе в процессе осуществления инвестиционной деятельности. Такое равновесие характеризуется высоким уровнем финансовой устойчивости и платежеспособности предприятия на всех этапах его развития. Оно является одним из важнейших условий осуществления предприятием эффективной инвестиционной деятельности. Это связано с дефицитом финансовых средств в условиях финансового оздоровления организации. Поэтому осуществляя инвестиционную деятельность во всех ее аспектах, предприятие должно заранее прогнозировать, какое влияние она окажет на уровень финансовой устойчивости и платежеспособности предприятия, а также оптимизировать в этих целях структуру инвестируемого капитала и инвестиционные денежные потоки. С этой целью сформулируем стратегию инвестиционной привлекательности в условиях финансового оздоровления. Стратегическое управление инвестициями предприятия охватывает следующие основные этапы (рис. 5.1).  Рис. 5.1. Основные этапы стратегии обеспечения инвестиционной привлекательности организации 1. Определение инвестиционной возможности предприятия и целесообразности вложения средств. С этой целью необходимо предварительно изучить общий объем инвестиционной деятельности предприятия за предыдущие годы. На основе полученной информации необходимо определить так называемое возможное будущее на сегодняшний момент. На следующем этапе имеет смысл определить исследование целесообразности вложения средств. Как правило, для предприятий в предкризисном и кризисном состоянии наиболее типичны инвестиции, связанные с возможным снижением текущих затрат, совершенствованием технологического процесса и самой продукции, как наиболее вероятно обеспечивающие быстрый эффект и не требующие в основном крупномасштабных затрат. В некоторых случаях этим условиям удовлетворяют и инвестиции в новые товары и рынки. Инвестиционные проекты этой группы требуют наиболее тщательной проработки, включающей не только техническую и финансовую экспертизу, но и социально-экономическую, институциональную, юридическую оценку, глубокий маркетинговый анализ. 2. Исследование условий внешней инвестиционной среды. В процессе такого исследования изучаются правовые условия инвестиционной деятельности в целом и в разрезе отдельных форм инвестирования («инвестиционный климат»); анализируются текущая конъюнктура инвестиционного рынка и факторы, ее определяющие; прогнозируется ближайшая конъюнктура инвестиционного рынка в разрезе отдельных его сегментов, связанных с деятельностью предприятия. 3. Анализ стратегических целей развития предприятия, обеспечиваемых его предстоящей инвестиционной деятельностью. В условиях кризиса предприятия, ограниченности ресурсов особенно важно определить направление главного «удара» – те недорогие, высокоэффективные и быстро окупаемые инвестиционные проекты, которые могут «вытащить» организацию из кризиса. Для этого следует: – четко сформировать стратегию фирмы и структурировать задачи, стоящие перед ней в краткосрочной и долгосрочной перспективе; – провести классификацию проектов по их функциональной направленности и в соответствии с задачами, стоящими перед предприятием; – четко определить иерархию критериев отбора проектов, исключить преобладание внешнеэкономических критериев над социально-экономическими и финансовыми; – разработать алгоритм определения приоритетности проектов для реализации поставленных задач; – в качестве дополнительного, специфического критерия использовать оценку возможности привлечения финансовых средств под данный конкретный проект. 4. Формирование инвестиционной политики предприятия в отраслевом и региональном разрезе служит основой распределения инвестиционных ресурсов в разрезе его стратегических центров хозяйствования. В основе этого формирования лежит оценка инвестиционной привлекательности отдельных отраслей и регионов страны, которая требует последовательного подхода к прогнозированию инвестиционной деятельности в увязке с общей корпоративной стратегией развития предприятия. 5. Реализация решения и контроль за инвестиционной стратегией предприятия. Проекты, отобранные среди альтернативных, образуют множество независимых проектов для каждой задачи. Они рассматриваются параллельно, однако следует помнить, что в кризисной ситуации проектов может быть немного: средства крайне ограничены и их распыление по разным направлениям, как правило, неэффективно. 6. Непрерывная переоценка предпринятых инвестиционных проектов является жизненно важной частью процесса планирования капиталовложений для предприятий, находящихся в кризисной ситуации. Проекты переоцениваются относительно дефицита средств, связанных с их реализацией. Анализ внутренней среды представляет собой управленческое обследование функциональных зон организации с целью определения сильных и слабых сторон организации. Сильная сторона – это то, что компания делает хорошо, или такая характеристика, которая обеспечивает ее главную способность. Сильной стороной могут быть квалификация, важный опыт, разнообразные организационные ресурсы или конкурентные возможности, достижения, создающие компании рыночные преимущества (например, обладание наилучшей продукцией, всеобщее признание торговой марки, совершенные технологии или наилучшее обслуживание потребителей). Сильной стороной может быть также альянс или сотрудничество с партнером, обладающим таким опытом или возможностями, которые повышают конкурентоспособность компании. Слабая сторона – это либо то, чем компания не обладает или делает недостаточно хорошо (по сравнению с остальными), либо условие, которое ставит компанию в невыгодное положение. Слабость может делать (а может и не делать) компанию уязвимой с точки зрения конкурентоспособности, в зависимости от того, какое значение придает ей рынок. Оценка эффективности каждого инвестиционного проекта осуществляется с учетом критериев, отвечающих определенным принципам, а именно: – влияние стоимости денег во времени; – учет альтернативных издержек; – учет возможных изменений в параметрах проекта; – проведение расчетов на основе реального потока денежных средств, а не бухгалтерских показателей; – отражение и учет инфляции; – учет риска, связанного с осуществлением проекта. Рассмотрим основные методы оценки эффективности инвестиционных проектов более подробно и выясним их основные достоинства и недостатки. Статические методы оценки. Наиболее распространенным статическим показателем оценки инвестиционных проектов является срок окупаемости (Payback Period – РР). Под сроком окупаемости понимается период времени от момента на чала реализации проекта до того момента эксплуатации объекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям (капитальные затраты и эксплуатационные расходы). Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал. Для расчета срока окупаемости элементы платежного ряда суммируются нарастающим итогом, формируя сальдо накопленного потока, до тех пор пока сумма не примет положительное значение. Порядковый номер интервала планирования, в котором сальдо накопленного потока принимает положительное значение, указывает срок окупаемости, выраженный в интервалах планирования. Общая формула расчета показателя РР имеет следующий вид:

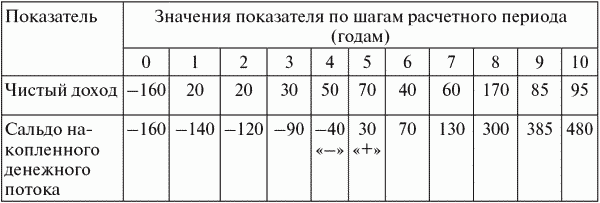

где Pk — величина сальдо накопленного потока; I0 – величина первоначальных инвестиций. Оценка периода окупаемости приведена в табл. 5.1. Таблица 5.1 Пример расчета показателя РР  Таким образом, точный расчет периода окупаемости дает значение 4,6 года. Для проектов, имеющих постоянный доход через равные промежутки времени (например, годовой доход постоянной величины – аннуитет), можно использовать следующую формулу периода окупаемости:

где РР – срок окупаемости в интервалах планирования; I0 – суммы первоначальных инвестиций; А — размер аннуитета. Элементы платежного ряда в этом случае должны быть упорядочены по знаку, т.е. сначала подразумевается отток средств (инвестиции), а потом приток. В противном случае срок окупаемости может быть рассчитан неверно, так как при смене знака платежного ряда на противоположный может меняться и знак суммы его элементов. Другим показателем статической финансовой оценки проекта является коэффициент эффективности инвестиций (Account Rate of Return – ARR). Данный коэффициент называют также учетной нормой прибыли или коэффициентом рентабельности проекта. Существует несколько алгоритмов исчисления ARR. Первый вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций

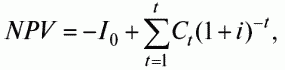

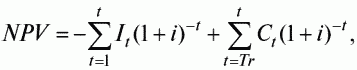

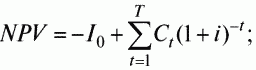

где Pr – среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта; I0ср – средняя величина первоначальных вложений, если предполагается, что по истечении срока реализации проекта все капитальные затраты будут списаны. Иногда показатель рентабельности проекта рассчитывается на основе первоначальной величины инвестиций

Рассчитанный на основе первоначального объема вложений, он может быть использован для проектов, создающих поток равномерных доходов (например, аннуитет) на неопределенный или достаточно длительный срок. Второй вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций с учетом остаточной или ликвидационной стоимости первоначальных инвестиций (например, учет ликвидационной стоимости оборудования при завершении проекта)

где Pr — среднегодовая величина прибыли (за минусом отчислений в бюджет) от реализации проекта; I0 – средняя величина (величина) первоначальных вложений; If – остаточная, или ликвидационная, стоимость первоначальных инвестиций. Преимуществом показателя эффективности инвестиций является простота расчета. В то же время он имеет и существенные недостатки. Этот показатель не учитывает стоимости денег во времени и не предполагает дисконтирования, соответственно, не учитывает распределения прибыли по годам, а следовательно, применим только для оценки краткосрочных проектов с равномерным поступлением доходов. Кроме того, невозможно оценить возможные различия проектов, связанных с разными сроками осуществления. Поскольку метод основан на использовании бухгалтерских характеристик инвестиционного проекта – среднегодовой величине прибыли, то коэффициент эффективности инвестиций не дает количественной оценки прироста экономического потенциала компании. Однако данный коэффициент предоставляет информацию о влиянии инвестиций на бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности иногда являются важнейшими при анализе инвесторами и акционерами привлекательности компании. Динамические методы оценки. Оценка эффективности каждого инвестиционного проекта осуществляется с учетом критериев, отвечающих определенным принципам, а именно: – влияние стоимости денег во времени; – учет альтернативных издержек; – учет возможных изменений в параметрах проекта; – проведение расчетов на основе реального потока денежных средств, а не бухгалтерских показателей; – отражение и учет инфляции; – учет риска, связанного с осуществлением проекта. Применение метода чистого дисконтированного дохода (чистой текущей стоимости) (Net Present Value – NPV) предусматривает последовательное прохождение трех стадий: 1) расчет денежного потока инвестиционного проекта; 2) выбор ставки дисконтирования, учитывающей доходность альтернативных вложений и риск проекта; 3) определение чистого дисконтированного дохода. Чистый дисконтированный доход определяют по следующей формуле:  где I0 – величина первоначальных инвестиций; Ct – денежный поток от реализации инвестиций в момент времени t; t – шаг расчета (год, квартал, месяц и т.д.); i – ставка дисконтирования. Денежные потоки должны рассчитываться в текущих или дефлированных ценах. При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов. В основе расчетов по данному методу лежит предпосылка о различной стоимости денег во времени. Процесс пересчета будущей стоимости денежного потока в текущую называется дисконтированием (от англ. discount – уменьшать). Ставка, по которой происходит дисконтирование, называется ставкой дисконтирования ( дисконта), а множитель F = 1 / (1 + i)t – фактором дисконтирования. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение ряда лет, то формула для расчета NPV модифицируется следующим образом[32] :  где It – денежный поток первоначальных инвестиций; Ct – денежный поток от реализации инвестиций в момент времени t; t – шаг расчета (год, квартал, месяц и т.д.); i – ставка дисконтирования. Пример. Определим NPV проекта, который при первоначальных единовременных инвестициях в 1000 ден. ед. будет генерировать следующий денежный поток доходов – 100, 200, 250, 1300, 1200 ден. ед. Ставка дисконта 10%. Данный показатель может быть рассчитан прямым подсчетом по формуле следующим образом:

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему: – если NPV > 0, проект следует принять; – если NPV < 0, проект принимать не следует; – если NPV = 0, принятие проекта не принесет ни прибыли, ни убытка. Основой данного метода является повышение ценности фирмы. Следование данной целевой установке является одним из условий сравнительной оценки инвестиций на основе данного критерия. Отрицательное значение чистой текущей стоимости свидетельствует о нецелесообразности принятия решений о финансировании и реализации проекта, поскольку если NPV < 0, то в случае принятия проекта ценность компании уменьшится, т.е. владельцы компании понесут убыток и основная целевая установка не выполняется. Положительное значение чистой текущей стоимости свидетельствует о целесообразности принятия решений о финансировании и реализации проекта, а при сравнении вариантов вложений предпочтительным считается вариант с наибольшей величиной NPV, поскольку если NPV > 0, то в случае принятия проекта ценность компании, а следовательно, и благосостояние ее владельцев увеличатся. Если NPV = 0, то проект следует принять при условии, что его реализация усилит поток доходов от ранее осуществленных проектов вложения капитала. Например, расширение земельного участка для автостоянки у гостиницы усилит поток доходов от недвижимости. При формировании и анализе метода исходят из того, что все платежи могут быть отнесены к определенным моментам времени. Временной промежуток между платежами обычно равен одному году. В действительности платежи могут производиться и с меньшими интервалами. В этом случае следует обратить внимание на соответствие шага расчетного периода (шага расчета) условию предоставления кредита. Для корректного применения данного метода необходимо, чтобы шаг расчета был равен или кратен сроку начисления процентов за кредит. Проблематично также допущение о совершенном рынке капитала, на котором финансовые средства могут быть в любой момент времени и в неограниченном количестве привлечены или вложены по единой расчетной процентной ставке. В реальности такого рынка не существует, и процентные ставки при инвестировании и заимствовании финансовых средств, как правило, отличаются друг от друга. Вследствие этого возникает проблема определения подходящей процентной ставки. Это особенно важно, так как она оказывает значительное влияние на величину стоимости капитала. При расчете NPV могут использоваться различные по годам ставки дисконтирования. В данном случае необходимо к каждому денежному потоку применять индивидуальные коэффициенты дисконтирования, которые будут соответствовать данному шагу расчета. Кроме того, возможна ситуация, когда проект, приемлемый при постоянной дисконтной ставке, может стать неприемлемым при переменной. Показатель чистого дисконтированного дохода учитывает стоимость денег во времени, имеет четкие критерии принятия решения и позволяет выбирать проекты для целей максимизации стоимости компании. Кроме того, данный показатель является абсолютным и обладает свойством аддитивности, что позволяет складывать значения показателя по различным проектам и использовать суммарный показатель по проектам в целях оптимизации инвестиционного портфеля, т.е. справедливо следующее равенство:

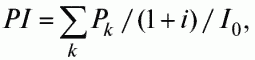

При всех его достоинствах метод имеет и существенные недостатки. В связи с трудностью и неоднозначностью прогнозирования и формирования денежного потока от инвестиций, а также с проблемой выбора ставки дисконта может возникнуть опасность недооценки риска проекта. Индекс рентабельности инвестиций (прибыльности, доходности) (Profitability Index – PI) рассчитывается как отношение чистой текущей стоимости денежного притока к чистой текущей стоимости денежного оттока (включая первоначальные инвестиции):  или  где I0 – инвестиции предприятия в начальный момент времени; Ct – денежный поток предприятия в момент времени t; i – ставка дисконтирования. Индекс рентабельности – относительный показатель эффективности инвестиционного проекта, характеризующий уровень доходов на единицу затрат, т.е. эффективность вложений – чем больше значение этого показателя, тем выше отдача денежной единицы, инвестированной в данный проект. Данному показателю следует отдавать предпочтение при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV. Условия принятия проекта по данному инвестиционному критерию следующие: если РI > 1, проект следует принять; если РI < 1, проект следует отвергнуть; если РI = 1, проект ни прибыльный, ни убыточный. При оценке проектов, предусматривающих одинаковый объем первоначальных инвестиций, критерий РI полностью согласован с критерием NPV. Таким образом, критерий РI имеет преимущество при выборе одного проекта из ряда имеющих примерно одинаковые значения NPV, но разные объемы требуемых инвестиций. В данном случае выгоднее тот из них, который обеспечивает большую эффективность вложений. В связи с этим данный показатель позволяет ранжировать проекты при ограниченных инвестиционных ресурсах. К недостаткам метода можно отнести его неоднозначность при дисконтировании отдельно денежных притоков и оттоков. Под внутренней нормой рентабельности, или внутренней нормой прибыли, инвестиций (Internal Rate of Return – IRR) понимают значение ставки дисконтирования, при котором NPV проекта равен нулю

при котором

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным. На практике любое предприятие финансирует свою деятельность из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.п., т.е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих доходов, можно назвать ценой авансированного капитала (capital cost – СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной. Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова: если IRR > СС, проект следует принять; если IRR < СС, проект следует отвергнуть; если IRR = СС, проект ни прибыльный, ни убыточный. Еще один вариант интерпретации состоит в трактовке внутренней нормы прибыли как возможной нормы дисконта, при которой проект еще выгоден по критерию NPV. Решение принимается на основе сравнения IRR с нормативной рентабельностью; при этом чем выше значения внутренней нормы рентабельности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект[33] . Данный критерий является основным ориентиром при принятии инвестиционного решения инвестором, что вовсе не умаляет роли других критериев. Для расчета IRR с помощью таблиц дисконтирования выбираются два значения коэффициента дисконтирования; i1 < i2 таким образом, чтобы в интервале (i1, i2) функция NPV = f(i) меняла свое значение с «+» на «–» или с «–» на «+». Далее применяют формулу

где r1 – значение коэффициента дисконтирования, при котором f(i1) > 0 (f(i1) < 0); r2 – значение коэффициента дисконтирования, при котором f(i2) > 0 (f(i2)< 0). Точность вычислений обратно пропорциональна длине интервала (i1, i2), а наилучшая аппроксимация достигается в случае, когда i1 и i2 – ближайшие друг к другу значения коэффициента дисконтирования, удовлетворяющие условиям. Однако точный расчет величины IRR возможен только при помощи компьютера. Пример. Требуется рассчитать значение показателя IRR для проекта, рассчитанного на три года, требующего инвестиций в размере 2000 ден. ед и имеющего предполагаемые денежные поступления в размере 1000, 1500 и 2000 ден. ед. Для расчета IRR с помощью таблиц дисконтирования выберем два произвольных коэффициента дисконтирования, например r1 = 40% < r2 = 50% и рассчитаем значение функции NPV = f(r). Получим NPV = f (40%) = 207 и NPV = f (50%) = – 75, таким образом, функция NPV = f(r) меняет свое значение с «+» на «–» и данный интервал значений позволяет расчитать IRR (конечно, не всегда сразу удается подобрать такой интервал, иногда необходимо провести несколько итераций). Далее применим формулу, где r1 – значение коэффициента дисконтирования, при котором f(r1) > 0 (f(r1) < 0), r2 – значение коэффициента дисконтирования, при котором f(r2) > 0 (f(r2) < 0). Получим

Далее таким же образом можно уточнить полученное значение IRR путем нескольких итераций, определив ближайшие целые значения коэффициента дисконтирования, при которых NPV меняет знак. По расчетам, приведенным выше, искомое значение IRR составляет 47,17%. Значение IRR, полученное с помощью финансового калькулятора, – 47,15%. К достоинствам этого критерия относят объективность, независимость от абсолютного размера инвестиций, информативность. Кроме того, он легко может быть приспособлен для сравнения проектов с различными уровнями риска: проекты с большим уровнем риска должны иметь большую внутреннюю норму доходности. Однако у него есть и недостатки: сложность «безкомпьютерных» расчетов, большая зависимость от точности оценки будущих денежных потоков, а также невозможность использования в случае наличия нескольких корней уравнения. Дисконтированный срок окупаемости инвестиций (Discounted Payback Period – DPP) устраняет недостаток статического метода срока окупаемости инвестиций и учитывает стоимость денег во времени, а соответствующая формула для расчета дисконтированного срока окупаемости имеет вид

В случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP > PP. Простейшие расчеты показывают, что такой прием в условиях низкой ставки дисконтирования, характерной для стабильной западной экономики, улучшает результат на неощутимую величину, но для значительно большей ставки дисконтирования, присущей российской экономике, это дает значительное изменение расчетной величины срока окупаемости. Иными словами, проект, приемлемый по критерию РР, может оказаться неприемлемым по критерию DPP. При использовании критериев РР и DPP в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий: а) проект принимается, если окупаемость имеет место; б) проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока. 5.2. Виды инвестиционных проектов с релевантными денежными потокамиСамым важным этапом анализа инвестиционного проекта является оценка прогнозируемого денежного потока, состоящего (в наиболее общем виде) из двух элементов: требуемых инвестиций (оттоков средств) и поступления денежных средств за вычетом текущих расходов (приток средств). В финансовом анализе необходимо внимательно учитывать распределение денежных потоков во времени. Бухгалтерская отчетность о прибылях и убытках не привязана к денежным потокам и поэтому не отражает, когда именно в течение отчетного периода происходит приток или отток денежных средств. При разработке денежного потока должна учитываться временная стоимость денег. Для сопоставления разновременных значений денежного потока используется механизм дисконтирования, с помощью которого все значения денежного потока на различных этапах реализации инвестиционного проекта приводятся к определенному моменту, называемому моментом приведения. Обычно момент приведения совпадает с началом или концом базового этапа инвестиционного проекта, но это не является обязательным условием, и в качестве момента приведения может быть выбран любой этап, на который требуется оценить эффективность проекта. Как отмечалось ранее, важнейшим показателем эффективности проекта является чистый дисконтированный доход. Показатели чистого дисконтированного дохода и внутренней нормы доходности позволяют сравнивать между собой различные инвестиционные проекты с целью выбора наиболее эффективного. Однако подобному сравнению подлежат проекты с сопоставимыми сроками реализации, объемами первоначальных инвестиций и релевантными денежными потоками. Под релевантными денежными потоками подразумеваются такие потоки, в которых поток со знаком «–» меняется на поток со знаком «+» единожды. Релевантные денежные потоки характерны для стандартных, типичных и наиболее простых инвестиционных проектов, в которых за этапом первоначального инвестирования капитала, т.е. оттока денежных средств, следуют длительные поступления, т.е. приток денежных средств. Анализ денежного потока инвестиционного проекта не ограничивается изучением его структуры. Важно также идентифицировать денежный поток, убедиться в его релевантности (нерелевантности), что в конечном счете позволит упростить процедуру выбора показателей оценки и критериев отбора, а также улучшить сопоставимость различных проектов. Классификация инвестиционных проектов с релевантными денежными потоками выглядит следующим образом. 1. Инвестиционные проекты с постоянным доходом. Такие проекты характеризуются разовыми начальными вложениями, обеспечивающими получение равных (или приблизительно равных) по величине денежных поступлений через равные промежутки времени в течение определенного временного интервала. Интервал может быть определен заранее или не иметь конечной временной границы. Поток равнозначных денежных поступлений, поступающих через равные промежутки времени, называется аннуитетом. В качестве примеров проектов данного типа можно привести эксплуатацию объектов недвижимости или земельных участков при условии сохранения постоянной арендной ставки. Другим примером подобного проекта может служить размещение капитала в виде вклада в банк под фиксированный процент. В некоторых случаях проекты, связанные с осуществлением производственной или торговой деятельности, также могут быть описаны с помощью этой модели. Однако это подразумевает, что финансовые результаты деятельности будут сохраняться неизменными на протяжении длительного времени, что возможно только в условиях стабильной экономики и, как правило, на рынках, конкуренция на которых близка к совершенной и значительные изменения в доле рынка, приходящейся на одного участника, невозможны. Характерной особенностью подобных проектов является необходимость однократных вложений, создающих долгосрочный поток денежных средств. Время существования подобного притока может быть достаточно велико (например, в случае эксплуатации объектов недвижимости) или вообще не ограничено в пределах обозримого горизонта событий (при сдаче в аренду земельного участка). Текущие расходы либо практически отсутствуют, либо их объем стабилен в абсолютном выражении, что иллюстрируется равномерностью притока денежных средств. Основным показателем, характеризующим данный проект, можно считать рентабельность проекта Accounting Rate of Return (ARR), рассчитанную на базе общей величины первоначальных вложений, а не на базе среднесвязанного капитала. Показатель ARR применительно к данному типу проектов имеет простую и удобную интерпретацию: он является эквивалентом депозитной ставки, под которую необходимо разместить сумму, равную сумме первоначальных вложений, для того чтобы получать аналогичный доход. С точки зрения определения приемлемости проекта для реализации важным показателем является также объем требуемых первоначальных вложений, зачастую оказывающийся решающим для принятия или отклонения подобного проекта. Кроме того, необходимо оценить рыночный потенциал проекта, т.е. возможный срок сохранения постоянного потока доходов. Подобные проекты целесообразно осуществлять в тех случаях, когда решающее значение имеет не скорейший возврат вложенных средств, а создание надежных источников дохода на длительный период времени. Примером инвестора, заинтересованного в реализации инвестиционного проекта такого рода, являются пенсионные фонды. 2. Инвестиционные проекты с постоянно возрастающими доходами. Структура проектов с доходами, возрастающими постоянным темпом, весьма схожа со структурой инвестиционных проектов с постоянными доходами. Как правило, они содержат разовое начальное вложение средств и последующий их приток в течение достаточно длительного промежутка времени. Основное отличие заключается в том, что объем денежных поступлений увеличивается с постоянным темпом на протяжении всего срока реализации проекта. Темпы увеличения доходов от реализации проекта могут иметь как положительное, так и отрицательное значение, т.е. доходы могут как возрастать, так и убывать с течением времени. При этом из проектов с одинаковым объемом первоначальных вложений и сроком реализации, а также равными арифметическими суммами ожидаемых доходов предпочтительнее проект с отрицательными темпами роста, т.е. с равномерно убывающими доходами, так как он позволяет получить больший доход раньше, что означает наличие возможности реинвестирования полученного дохода. Это соответствует теории стоимости денег во времени, согласно которой при равных объемах денежных поступлений и прочих равных условиях большую ценность имеет доход, полученный раньше, так как он позволяет, в свою очередь, получить дополнительный доход от реинвестирования средств. Примерами подобных инвестиционных проектов могут служить проекты создания производственных и торговых предприятий, а также предприятий иных видов деловой активности, ориентированных на расширение (или, напротив, сокращение) объема деятельности с течением времени. Эта модель является чрезвычайно распространенной и может широко применяться для оценки инвестиционных проектов предприятий самого различного профиля. Время, в течение которого проект генерирует доход, может быть достаточно велико, однако, как правило, оно поддается оценке. Это связано с тем, что большинство проектов, связанных с производством или торговлей, имеют определенный срок существования, ограниченный сроком службы или функционального устаревания оборудования или необходимостью реконструкции предприятия. Текущие затраты, связанные с подобным проектом, могут возрастать в абсолютном выражении по мере его реализации, однако нередко их доля в процентном выражении снижается, что приводит к увеличению темпов роста дохода от реализации проекта. Возможно, что текущие расходы остаются постоянными в процентном выражении, а рост доходов обусловлен увеличением объемов реализации продукции. 3. Инвестиционные проекты аккумуляторного типа. Проекты аккумуляторного типа представляют собой ряд последовательных вложений и последующий приток, как правило, однократный. В большинстве случаев проекты этого типа имеют определенный срок существования, заканчивающийся моментом притока денежных средств. Иногда поток первоначальных вложений состоит из равных между собой элементов. Основное отличие проектов этого типа, как следует из названия, заключается в способности аккумулировать денежные средства в течение длительного времени с целью их последующего однократного извлечения для получения дохода. В отдельных случаях поток доходов может распространяться на несколько интервалов планирования. Наиболее типичным примером является любой проект строительства с целью последующей реализации объекта недвижимости, позволяющий аккумулировать временно свободные денежные средства предприятия для последующего получения дохода от их реинвестирования. В финансовой сфере примером подобного проекта может служить накопительный вклад. Особенность проектов аккумуляторного типа заключается в том, что ожидаемые прибыли и затраты достаточно точно фиксируются в момент начала реализации проекта, в отличие, например, от проектов, ориентированных на расширение объемов деятельности в процессе реализации. Кроме того, фиксируется и срок реализации проекта. Операционные затраты, связанные с осуществлением подобного проекта, как правило, трудноотделимы от инвестиционных. Временное прекращение реализации проекта требует сохранения части расходов на консервацию. Проекты подобного типа получили широкое распространение среди предприятий, не имеющих возможности расширять деятельность в рамках основного профиля, но обладающих временно свободными денежными средствами. Иногда их осуществление такими предприятиями описывается комбинацией проектов рассматриваемого типа и первого типа. 4. Инвестиционные проекты спекулятивного типа. Спекулятивные проекты представляют собой комбинацию двух операций – расходной и доходной, которые происходят в течение достаточно короткого промежутка времени. В качестве примеров подобных проектов можно привести торговые операции, а также спекулятивные операции с ценными бумагами, валютой. Этот тип удобно использовать в первую очередь при оценке посреднических операций, не предусматривающих значительных вложений в основные средства. Характерной особенностью подобных проектов является достаточно короткий срок их реализации и относительная простота денежного потока, содержащего, как правило, два элемента – расход денежных средств и последующий доход. Проекты спекулятивного типа могут носить единичный или повторяющийся характер. При многократном воспроизведении они могут также предусматривать реинвестирование дохода, превращаясь в доходы с постоянным темпом роста. Основным показателем для оценки единичных проектов также служит показатель рентабельности (ARR). Иногда для удобства сравнения рентабельность проекта пересчитывается в годовые проценты:

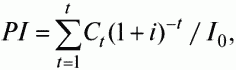

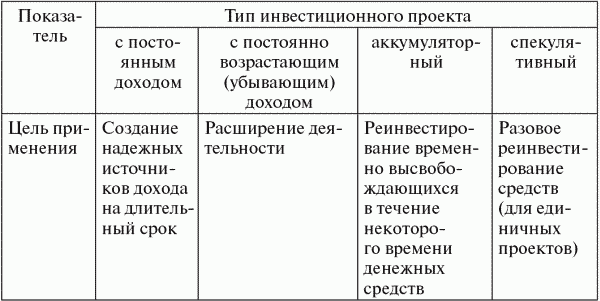

где C — доход; I — инвестиции; Т — продолжительность проекта в днях. Срок окупаемости инв`естиционных проектов спекулятивного типа равен общей продолжительности проекта. В зависимости от типа инвестиционного проекта можно видеть и различные сроки реализации проекта, продолжительность проекта, основные показатели оценки (табл. 5.2). Таблица 5.2 Сравнительная характеристика проектов с релевантными денежными потоками[34]   С точки зрения принятия решения об осуществлении проекта большое значение имеет также возможность повторения спекулятивного проекта, ожидание расширения объема операций за счет реинвестирования капитала. Дополнительным показателем оценки повторяющихся инвестиционных проектов спекулятивного типа может служить показатель скорости оборота капитала

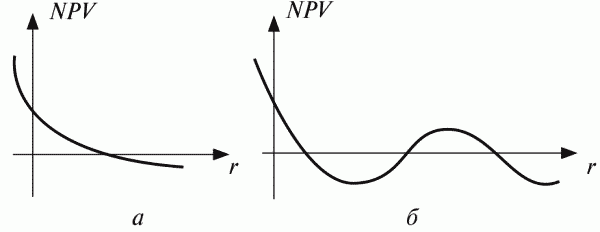

где Т — продолжительность проекта в днях. Преимущество спекулятивных проектов заключается в коротких сроках осуществления, простом инвестиционном цикле, а также коротком сроке окупаемости, обусловленном полным изъятием капитала по окончании проекта. Как правило, спекулятивные операции обладают высокой доходностью. В то же время проектам этого типа сопутствует в большинстве случаев большая степень риска, вызванная изменениями рыночной конъюнктуры. 5.3. Нерелевантные денежные потоки инвестиционных проектовДля нерелевантных денежных потоков характерна ситуация, когда отток и приток капитала чередуются. В этом случае некоторые из рассмотренных аналитических показателей с изменением исходных параметров могут меняться в неожиданном направлении, т.е. выводы, сделанные на их основе, могут быть не всегда корректными[35] . Если вспомнить, что IRR является корнем уравнения NPV = 0, а функция NPV = f(r) представляет собой алгебраическое уравнение k-й степени, где k — число лет реализации проекта, то в зависимости от сочетания знаков и абсолютных значений коэффициентов число положительных корней уравнения может колебаться от 0 до k. В частности, если значения денежного потока чередуются по знаку, возможно несколько значений критерия IRR. Если рассмотреть график функции NPV = f(r, Рk), то возможно различное его представление в зависимости от значений коэффициента дисконтирования и знаков денежных потоков («+» или «–»). Можно выделить две наиболее реальные типовые ситуации (рис. 5.1). Приведенные виды графика функции NPV = f(r, Рk) соответствуют следующим ситуациям: – имеет место первоначальное вложение капитала с последующими поступлениями денежных средств (рис. 5.1, а); – имеет место первоначальное вложение капитала, в последующие годы притоки и оттоки капитала чередуются (рис. 5.1, б).  Рис. 5.1. Возможные представления графика NPV = f(r, Pk) Первая ситуация наиболее типична: она показывает, что функция NPV = f(r) в этом случае является убывающей с ростом r и имеет единственное значение IRR. Во второй ситуации вид графика может быть различным. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Наверх |

||||

|

|

||||