|

||||

|

|

Глава 8. Куда вкладывать деньги

В довершение разговора о повышении своих доходов, чему была посвящена предыдущая глава, хочу добавить, что представителям некоторых профессий работодатели сами охотно повышают заработную плату. Во всяком случае, в исследовании аудиторской компании Pricewaterhouse Coopers «Обзор оплаты труда 2006», посвященном в первую очередь состоянию дел в московских компаниях, отмечается, что «быстрее всего растут зарплаты у кадровиков, бухгалтеров, финансистов и специалистов по продажам и обслуживанию клиентов». Так, увеличение зарплаты в 2006 г. у специалистов в группе «управление персоналом» составило 18 %, «бухгалтерия и финансы» и «продажи и обслуживание клиентов» – по 17 %. Но ни большие заработки, ни даже жесткая экономия сами по себе не принесут желанного богатства. И то, и другое является, как говорят математики, необходимым, но недостаточным условием. Для того чтобы обрести ту свободу, о которой говорилось в третьей главе, необходимо умело инвестировать свои сбережения. Данная глава представляет собой обзор наиболее распространенных и доступных возможностей вложения денег. Каждый раздел посвящен одному из видов вложений. В заключение раздела описываемый в нем вид оценивается по шкале РДДР – риск, доходность, доступность и итоговое резюме. 8.1. Депозиты

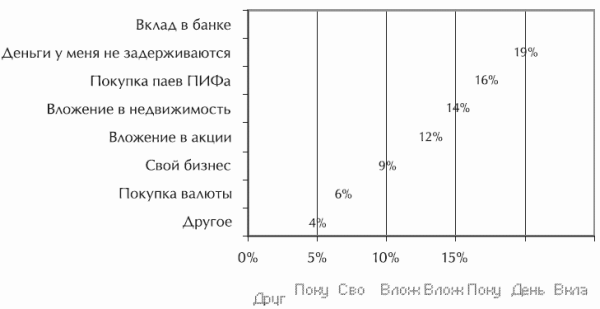

На сайте www.ilovemoney.ru проводился (впрочем, и сейчас проводится) любопытный опрос среди посетителей на тему их предпочтений относительно хранения свободных денег. Нижеследующая диаграмма дает представление о результатах опроса.

Рис. 2. Результаты опроса «Где вы предпочитаете хранить свободные деньги?» (www.ilovemoney.ru) Получается, что более 40 % из числа наиболее «продвинутых» в финансовом отношении россиян на деле бездарно распоряжаются своими деньгами! Я говорю о «продвинутых» гражданах, потому что, по моему разумению, деревенские бабушки не шастают по этому сайту (да и по другим сайтам, наверное, тоже). А бездарно – потому что тратить деньги попусту (19 %), покупать на них валюту (6 %) или нести их в банк (20 %) – неизвестно, что глупее. Но остановимся на последнем варианте, тем паче, что он является самым популярным у соотечественников. Банковские вклады делятся на «до востребования» и срочные. На первые тоже начисляются проценты, но настолько смехотворные, что их можно просто игнорировать. По сути, вклад до востребования ничем не отличается от хранения денег в наличном виде – точнее, он даже хуже, так как наличные всегда под рукой, тогда как снять деньги с книжки можно только в рабочее время, да еще предварительно отстояв очередь. Пластиковые карты – это тоже не выход из положения. Что же касается вопроса безопасности, то этот вопрос наши люди понимают как-то странно. У нас почему-то боятся грабителей, хотя риск такого рода – в любом случае невысокий – здравомыслящий человек может свести к нулю. В то же время забывается, что банковский вклад легко может быть взыскан по любому исполнительному листу (штрафы, пени, алименты и пр.), тогда как о наличных никто не будет знать, если вы не захотите этого сами. Срочные вклады или депозиты подразумевают вложение денег на определенный срок под гарантированный фиксированный процент. Если вкладчику его деньги понадобятся раньше, он потеряет все проценты. Сейчас некоторые банки предлагают депозиты с возможностью частичного изъятия средств, но сути дела это не меняет. Таким образом, кладя деньги на депозит, вы на срок от полугода до 2 лет должны о них забыть, при этом начисляемые проценты заведомо не превысят уровня инфляции. Из всего сказанного следует вывод, что как средство оперативного хранения денег депозиты не подходят, как средство преумножения капитала – тоже. Для чего же тогда депозиты вообще существуют? Для того чтобы банкиры становились еще богаче. С другой стороны, они, может, себя благодетелями ощущают. «Вот, – думают они, наверное, – людям деньги сберегаем, хоть немного, но защищаем от инфляции, а то ведь эти дураки потащат их в какой-нибудь очередной МММ и потеряют все!» Ну, в том, что касается сохранности денег, то сегодня, с введением системы страхования вкладов, банкам можно доверять. Особенно крупным. Но, как сказал Ральф Эмерсон, «на каждый доход найдется свой налог». Любителям депозитов по этому поводу можно не беспокоиться – 13-процентный налог на доходы физических лиц может начисляться только на положительную разницу между процентами по вкладу и ставкой рефинансирования ЦБ РФ. На сегодня эта ставка составляет 11 %, но депозитов с процентами выше этого уровня существует очень мало. Так что скорее всего делиться с государством вкладчику не придется. Риск: практически нулевой. Доходность: ниже уровня инфляции. Доступность: доступны абсолютно каждому. Резюме: банковские депозиты еще никого не сделали миллионером. В лучшем случае они подходят для частичной защиты денег от инфляции. Но для этого существуют и другие способы. 8.2. Облигации

«Пароход “Скрябин”», заарендованный Наркомфином, должен был совершить рейс от Нижнего до Царицына, останавливаясь у каждой пристани и производя тираж выигрышного займа...» Не только в «Двенадцати стульях», но и во многих других произведениях советской эпохи встречается ироничное отношение к облигационным займам. Их распространяли в добровольно-принудительном порядке, а чтобы подсластить пилюлю, устраивали для владельцев облигаций розыгрыши призов. Для советского человека облигация была чем-то вроде обязательного лотерейного билета. «А если не будут брать?» – «Отключим газ». На самом деле облигации – это долговые ценные бумаги, удостоверяющие отношения займа между ее владельцем и эмитентом. Облигации подтверждают обязательство последнего своевременно выплачивать проценты и через установленный период времени погасить свой долг в полном объеме – по номиналу. Все существующие облигации предусматривают регулярную (раз в квартал, раз в полгода или ежегодно) выплату промежуточного – купонного – дохода. Но бывают и бескупонные бумаги, по которым выплата производится в конце срока обращения. Такие облигации продаются с дисконтом – то есть дешевле своего номинала. Например, в 2005 г. Минфин выпустил облигации с нулевым купоном, номиналом 1000 руб. и погашением в 2019 г. Купить их можно было по 440 руб. за штуку. Эмитентами облигаций может быть кто угодно: государство, регионы, города, компании, банки. Доход по государственным бумагам (с учетом купонных выплат) в 2005 г. составил 6–7 %, по облигациям самых надежных корпораций – 8–12 %, по бумагам компаний второго эшелона (так называемые «мусорные» облигации) – 12–23 %. Обычный путь приобретения облигаций – это заключение договора с брокером, который будет приобретать для своего клиента облигации на бирже. Независимо от того, получит держатель облигаций прибыль или нет, он должен будет заплатить комиссию брокеру, а также бирже. Условия брокерского обслуживания физических лиц на рынке облигаций могут различаться в различных компаниях. Минимальная сумма инвестиций может быть установлена в 5 тыс., 30 тыс., 100 тыс. и более рублей. Налогом не облагается только купонный доход по гособлигациям. С дохода от всех остальных облигаций необходимо заплатить 13-процентный налог. Риск: государственные бумаги и бумаги крупнейших корпораций достаточно надежны; что касается «мусорных» облигаций – их название говорит само за себя. Доходность: доходность надежных бумаг находится ниже уровня инфляции. Доступность: доступно для большинства – при наличии хотя бы 5 тысяч рублей. Резюме: не подходит в качестве средства увеличения капитала. «Мусорные» облигации теоретически могут принести доход, но для работы с ними лучше обратиться в специализированные ПИФы. Как средство защиты денег от инфляции непосредственное (не через паи ПИФов) владение облигациями тоже может быть не совсем удобным. 8.3. Страхование

Страховые компании уже столетиями зарабатывают на боязни граждан того, чего с ними, согласно законам вероятности, случиться никак не может. Лично я не против такой постановки вопроса, что-де неплохо бы иметь деньги, если вдруг произойдет какое несчастье, – совсем не против! Только для того чтобы иметь деньги, страховая компания совсем не нужна. «Зачем нам кузнец?» Я не то чтобы совсем против страховых компаний. В некоторых случаях обращение к их услугам оправданно. Но например, их так называемые «инвестиционные программы» нельзя считать таковыми даже с большой натяжкой. Доходность по таким программам вряд ли превысит 3–5 % в год, что смешно даже по сравнению с банковскими депозитами. Конечно, радует, что с этих доходов не попросят заплатить налог – здесь действует тот же принцип «не превышения» ставки рефинансирования. Да и то сказать, какие налоги, если в реальности такая программа принесет одни убытки! Можно, конечно, включить в свой полис и любую рисковую составляющую, однако это резко увеличит размер платежей, а вероятность будет играть против вас. Или вы будете радоваться, если, допустим, сломаете ногу, что выиграли в рулетку у страховщика? Резюме: с точки зрения целей мечтающего разбогатеть инвестора – оценка nihil. 8.4. Пенсионные фонды

Ну, положим, деньги нужны не только девочкам и не только в возрасте от 55 лет, но в чем можно согласиться с известной американской певицей (родившейся, кстати, в России), так это в том, что пожилым деньги значительно нужнее. Хотя отечественные чиновники считают по-иному. В 2005 г. размер средней пенсии в нашей стране равнялся 1914 руб., что составило менее 25 % от средней заработной платы. Впрочем, употреблять по отношению к этим цифрам слово «средние» – пусть и в ином значении – язык не поворачивается: они маленькие, мизерные, ничтожные. Чтобы как-то скрасить ужасающее положение российских стариков, наши изобретательные чиновники придумали термин «прожиточный минимум пенсионера», который, согласно их выкладкам и загадочным кунштюкам, постоянно оказывается ниже текущего размера пенсий. Само собой разумеется, пенсионерский минимум меньше минимума, подсчитанного для прочих жителей России. Мне хочется спросить у наших чиновников: «А что, пенсионерам требуется меньше пищи или одежды? А как насчет утраченного с возрастом здоровья? Разве не требуются деньги на лекарства и медицинский уход?» Так что если в пожилом возрасте вы не хотите остаться на попечении столь заботливых дядюшек, которые могут посчитать, например, что мясо для вас будет излишеством (все равно-де жевать нечем – при двух тыщах-то протезами не обзаведешься!), то имеет смысл уже сейчас подумать о том, чтобы обеспечить себе безбедную старость. К чему я, собственно, и призываю на протяжении всей книги. Вот что, по моему разумению, совершенно нормально (в отличие от нашей действительности) – так это то, что среднегодовой доход американской пары в возрасте 55–64 лет в 15 раз выше, чем в категории до 35 лет! На долю той части американцев, которым свыше 50 лет, приходится 68 % богатства страны, при том что сами они составляют менее 28 % населения. Это вполне естественно, если учесть, что пожилые люди могут получать доход не только от своей трудовой деятельности, но и от накопленного за годы жизни капитала. Заговорив о старости, нельзя обойти своим вниманием негосударственные пенсионные фонды (НПФ). Это, разумеется, далеко не самое доходное вложение, но теоретически одно из самых надежных. Теоретически – потому что все НПФ находятся под тройным контролем: ФСФР, налоговой инспекции и Минздравсоцразвития. Практически же некоторые НПФ в первом полугодии 2006 г. показали отрицательную доходность. Несильно отрицательную – в 1–2 % в пересчете на годовые, но отрицательную. А еще минус инфляция. В то же время другие НПФ за тот же период продемонстрировали доходность в 30–60 % годовых, что не может не привлечь внимания алчущего инвестора! Но в любом случае история управления пенсионными накоплениями очень мала, а объемы в управлении весьма незначительны, так что подходить к инвестициям в НПФ следует весьма осторожно. Если вы копите на пенсию себе (а не детям, например), то налог в 13 % придется заплатить только в единственном случае – при досрочном расторжении договора. Риск: вероятность банкротства НПФ крайне мала – они отчитываются ежемесячно перед налоговиками и раз в квартал – перед ФСФР. Доходность: пока трудно судить – опыт работ у НПФ невелик, а уровень доходности в их отчетах сильно колеблется в разные периоды времени и в разных фондах. Доступность: доступны абсолютно каждому. Резюме: не подходят для обогащения, но совсем без внимания оставлять не стоит. Имеет смысл «потренироваться» в общении с НПФ на своих обязательных пенсионных накоплениях. Свои деньги вы в любом случае не потеряете, а вернуться в лоно Пенсионного фонда России никогда не поздно. 8.5. Фонды коллективных инвестицийСегодня «коллективные инвестиции» звучит почти как синоним паевого инвестиционного фонда. ПИФам целиком посвящена следующая глава, а в этом разделе вкратце рассказывается о, если так можно выразиться, сводных братьях ПИФа – общих фондах банковского управления (ОФБУ). Имуществом ОФБУ управляет коммерческий банк, которому вкладчик доверяет свои средства. ОФБУ во многом сходны с ПИФами. Однако деятельность ОФБУ находится под контролем Центрального банка (а не ФСФР, как в случае с ПИФами), и такие фонды имеют большую свободу в выборе предмета инвестиций. В силу этого у ОФБУ есть теоретическая возможность получать прибыль даже на падающем фондовом рынке. Помимо этого, они могут вкладывать средства пайщиков и в зарубежные ценные бумаги, что непозволительно ПИФам. Банковские фонды (а значит, и вкладчик) экономят на издержках – им нет необходимости платить спецдепозитарию, регистратору, аудитору, оценщикам и агентам. Все необходимые операции осуществляет сам банк. В то же время банк может попросить за свои труды, помимо вознаграждения порядка 1–3 % годовых, еще и премию в размере 10–20 % от заработанной фондом прибыли. Кроме этого, паи ОФБУ – в отличие от паев ПИФов – не считаются ценными бумагами, поэтому их не удастся заложить. Впрочем, в нашей стране кредитование под залог ценных бумаг развито слабо. Самый главный минус ОФБУ на сегодняшний день – это то, что управляющие банковскими фондами еще не научились пользоваться дарованной им свободой в управлении деньгами вкладчиков. Они инвестируют почти в те же инструменты, что и управляющие ПИФов, показывая при этом посредственные результаты. Риск: риск при вложениях в фонды коллективных инвестиций зависит от стратегии работы фонда и может колебаться от минимального до очень высокого. Доходность: доходность также зависит от стратегии фонда и может достигать существенных значений. Доступность: многие фонды определяют минимальный размер инвестиций в доступные для большинства 5000 руб. Резюме: фонды коллективных инвестиций – один из самых лучших видов вложения денег для частного инвестора, желающего преумножить свои деньги. При этом высокодоходные (и формально высокорисковые) фонды акций оказываются вполне надежными, если планировать вложения в них на длительный срок – до пяти лет. На сегодняшний день предпочтительными являются вложения в ПИФы (см. следующую главу), однако в ближайшем будущем очень перспективными могут оказаться фонды банковского управления. 8.6. Акции

«Счастье – это когда твои акции удваиваются в цене», – сказал как-то некий инвестор. Интересно, что бы сказал этот инвестор, если бы его акции выросли в цене в четыре раза за один только год? Наверное, впал бы в экстаз. Вместе с тем именно такой доход – более 300 % годовых (уже после уплаты налогов!) могли принести в 2005 г. привилегированные акции Сбербанка, а 100-процентный и более прирост в цене продемонстрировали акции очень многих компаний.

Рис. 3. Самые доходные акции в 2005 г. (доход после уплаты налогов). Увы, но кто не успел побывать на этом захватывающем ралли, тот, как водится, опоздал. В 2006 г. фондовый рынок дважды «проседал» – в мае и в сентябре, – но в целом «подрос» на 40 %. Это вдвое меньше, чем в предыдущем году, но тоже совсем неплохо. Покупка акций традиционно считается очень рискованным занятием. Впрочем, риск все-таки заключается не столько в акциях, сколько в самом инвесторе. Топор – тоже весьма рискованный инструмент. В неумелых руках. Акции становятся рискованными тогда, когда кто-то начинает «играть» на бирже, а не заниматься инвестированием – то есть пытается получить сиюминутную прибыль, причем используя для этой цели средства, которые и вовсе нельзя использовать. Если у вас есть деньги, которые могут для чего-нибудь срочно понадобиться, то их нельзя использовать для приобретения акций. И Боже упаси использовать для покупки акций заемные средства! «Когда лучше всего продавать акции?» – спросили Уоррена Баффета. «Никогда!» – ответил самый успешный инвестор планеты. Может быть, это и преувеличение (если, к примеру, вы планируете выйти на пенсию, то имеет смысл перевести свои средства из акций в более надежные инструменты), но в любом случае нужно быть готовым держать свои деньги в акциях не менее пяти лет. В таком случае риск потерь значительно снижается – в целом, несмотря на возможные спады, фондовый рынок растет в долгосрочной перспективе. И нужно понимать, что акции – это главный инструмент для обретения богатства. Кстати, кроме дохода от роста акций в цене, их владельцы могут рассчитывать также на дивиденды, но российские компании если и выплачивают своим акционерам дивиденды, то очень скромные и нечасто. Так что на это рассчитывать особо не стоит. Для приобретения акций необходимо заключить договор с брокерской компанией. При любом раскладе вам придется заплатить комиссию брокеру и бирже – сотые доли процента от суммы операции. Как правило, чем больше сумма сделки, тем меньше ставки комиссий. Минимальная сумма инвестиции в некоторых брокерских компаниях установлена в скромные 5 тысяч руб., но вряд ли имеет смысл с этими деньгами приобретать акции в непосредственное владение – лучше подумать о приобретении паев ПИФа акций, например. С дохода, само собой, необходимо заплатить 13-процентный налог. Риск: акции относятся к числу наиболее рискованных финансовых инструментов. Доходность: доходность порой может достигать фантастических значений. Доступность: некоторые брокерские компании устанавливают минимальный порог для инвестиций в 5000 руб., что теоретически делает этот инструмент доступным для большинства. Резюме: акции – это настоящий путь к богатству, но вступать на этот путь следует только зрелому инвестору, накопившему достаточно средств и финансовых навыков. 8.7. Драгметаллы

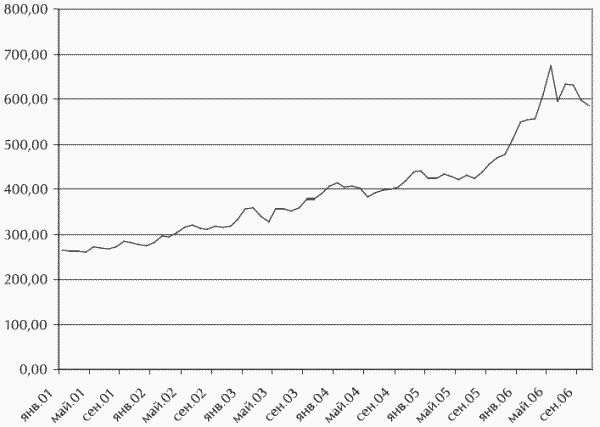

Золото довольно устойчиво не только к коррозии, но и к инфляции. Оно не только росло в цене все последние годы, но и, по прогнозам экспертов, в ближайшие 10–15 лет будет расти далее – на 10–15 % в год. Впрочем, другие драгоценные металлы могут обеспечить доходность заметно выше уровня инфляции. Так, если цены на золото в пересчете на рубли выросли в 2005 г. на 22 %, то серебро подорожало на 34 %, а палладий – на 43 %. Но речь идет о мировых биржевых ценах. Для частного инвестора есть несколько способов стать обладателем того или иного драгметалла. Это приобрести в банке мерный слиток, там же приобрести так называемые инвестиционные монеты или – опять же в банке – открыть «металлический» счет. Различные способы связаны с различными накладными расходами, но в любом случае они существенно снизят доходность по сравнению с биржевой динамикой. Самое главное, что из-за этих накладных расходов драгметаллы не подходят для оперативного размещения средств – в случае срочной продажи можно даже оказаться в убытке. И что точно не следует делать – это покупать в инвестиционных целях ювелирные украшения (если они не из Алмазного фонда России, конечно). Вы купите «ювелирное украшение», а продавать придется «золотой лом». Разница в цене (не в вашу пользу) окажется фантастической.

Рис. 4. Динамика мировых цен на золото за последние пять лет, $ за тройскую унцию (по данным World Gold Council). Риск: никакого риска при долгосрочных вложениях. Доходность: чуть выше уровня инфляции – опять-таки при долгосрочных вложениях. Доступность: инвестиционные монеты можно купить за 1,5–2 тыс. руб. Резюме: драгоценные металлы подходят в первую очередь только для длительного хранения средств, нуждающихся в защите от инфляции. 8.8. Недвижимость

Если, как говорилось выше, биржевые индексы подросли за неполный 2006 г. (за 11 месяцев) на 40 %, то цены на жилую недвижимость (в Москве) за тот же период подскочили аж на 80 %! Бум на фондовом рынке 2005 г. сменился аналогичным бумом на рынке жилья. Причин этому несколько. Продолжается экономический рост в стране, и многие люди ищут возможности для вложения свободных денег. Колебания же на бирже заставили обратить свой взор в сторону такой «вечной» ценности, как недвижимость. Помимо этого, банки стали предлагать относительно доступные ипотечные программы, и кто-то справедливо начал задумываться, что банковские проценты уже ненамного превышают уровень инфляции. Увеличение количества «дешевых» ипотечных кредитов повысило спрос на недвижимость, в то же время адекватного увеличения предложения жилья не последовало. Более того, в ряде случаев и в силу нескольких причин такое предложение даже снизилось. Но ажиотажный спрос поддерживается не только этим. К сожалению, для России характерен очень высокий уровень коррупции. А куда будет вкладывать деньги коррумпированный чиновник? Навряд ли в акции. Ведь ему нет нужды терпеливо «выращивать» свои деньги – он их получает просто так и вкладывает в самое простое и, по его мнению, надежное – в квадратные метры жилплощади. И цены на эти «квадраты» его особенно не волнуют – в крайнем случае он просто повысит стоимость своих «услуг». Так чтобы не говорили некоторые чрезмерно осторожные эксперты о «мыльном пузыре», думается, наши чиновники не позволят ему в ближайшие годы сдуться. Тем более – лопнуть. Но по моему мнению, жилая недвижимость – все-таки не самый лучший способ вложения денег для частного (и честного) инвестора. В этом секторе сверхдоход можно получить только за счет перепродажи, но если цены на жилье будут расти такими же темпами, то они вскоре превысят покупательные возможности даже относительно обеспеченных россиян. Потерять деньги-то будет трудно, а вот не получить желанной прибыли – это вполне возможно. А арендные ставки на жилье вовсе не растут такими же семимильными шагами, и сейчас срок окупаемости за счет аренды составляет 10, 15, а то и все 20 лет. Не стоит забывать, что нехватка жилья является одной из самых острых социальных и, соответственно, политизированных проблем в нашей стране. А владелец недвижимости в отличие от владельца ценных бумаг значительно более уязвим для всяких рода государственных инициатив. Недвижимую цель куда проще поразить – например, введением повышенного налога для владельцев двух квартир. Такие инициативы, кстати, уже звучали. В любом случае цены на квартиры в той же Москве сейчас перешагнули далеко за 100 тыс. долларов, и говорить о возможности покупки квартиры с инвестиционной целью можно только при наличии таких средств. Разумной альтернативой является покупка коммерческой недвижимости. Приобрести офисное помещение в несколько десятков кв. метров можно вскладчину, найдя с этой целью партнеров. Арендные ставки на коммерческую недвижимость в несколько раз выше, чем на жилье, и такое вложение вполне может обеспечить порядка 20 % годовых. Риск: недвижимость традиционно считается надежным вложением средств. Доходность: нынешняя сверхдоходность – это скорее исключение, нежели правило для недвижимости. Доступность: доступно только для людей с очень высоким для России доходом. Резюме: недвижимость – будь то жилая или коммерческая – в любом случае недоступна для начинающих инвесторов. У искушенного же инвестора, имеющего в своем распоряжении значительные средства, могут быть и иные альтернативы для вложений. 8.9. КоллекцииНаверняка вы слышали бородатый анекдот о том, как Сара утром выходит на балкон и кричит через двор: – Эй, Белла, мой сифилитик у тебя? Белла падает в обморок, на ее балконе появляется Абрам: – Сара, сколько раз повторять, не сифилитик, а фи-ла-те-лист. Этот анекдот хорошо рисует то ироничное отношение большинства людей к коллекционерам, которое бытовало в советское время. В то же время согласно рейтингу самых доходных инвестиционных инструментов, который ежегодно составляет инвестиционный банк Salomon Brothers, филателия занимает четвертое место с ежегодной доходностью не менее 10 % в год. А если знать, что мировой объем филателистического рынка оценивается примерно в 10 млрд долларов, то становится как-то не до смеха. В последнее время на мировом рынке начинают расти в цене марки СССР. Советские марки или, правильнее говорить, знаки почтовой оплаты среднего уровня способны принести прибыль в 10–12 % в год, а при правильно составленной коллекции – и все 25 %. Так что если вы сами – филателист, то, возможно, ваше хобби и окажется для вас наилучшим способом вложения денег. Если же сами вы марками никогда не увлекались, но знакомы с серьезным коллекционером, то это хороший повод подумать о совместных с ним инвестициях. И уж в любом случае не стоит дразнить такого знакомого сифилитиком. Понятно, что коллекционирование – весьма специфический способ вложения денег, требующий любви (и не только к деньгам) и глубоких знаний. Если вы, конечно, не миллиардер и не пользуетесь услугами профессиональных консультантов. Впрочем, таковые миллиардеры обычно сосредоточиваются на приобретении картин и других дорогостоящих произведений искусства, недоступных для кармана рядового инвестора. Последним, кстати, можно посоветовать заняться коллекционированием раритетных книг. Книги могут оказаться неплохим объектом для вложения средств, а если их еще при этом и читать, то в любом случае деньги не окажутся полностью потерянными. Резюме: коллекционирование – это не инвестирование, а хобби, которое может стать объектом для инвестиций при определенных условиях. |

|

||

|

Главная | В избранное | Наш E-MAIL | Прислать материал | Нашёл ошибку | Наверх |

||||

|

|

||||